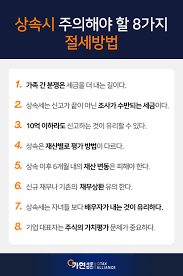

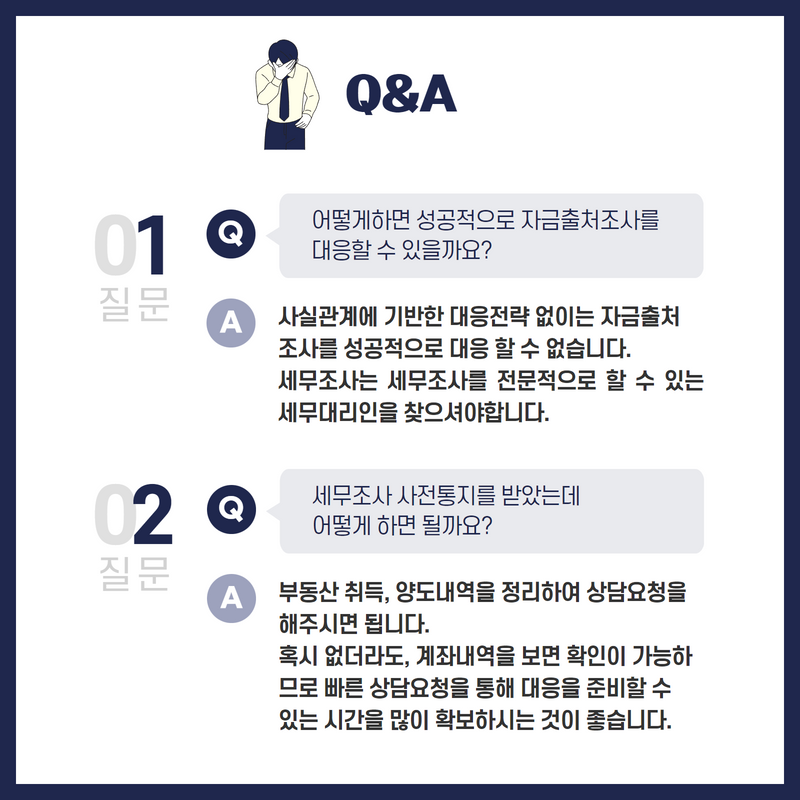

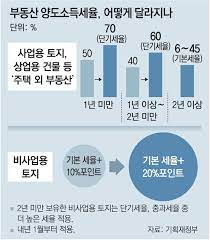

상속세 계산과 상속 추정액 이해하기상속세 계산 방법과 상속 추정액에 대한 이해를 돕는 포스팅입니다. 상속 전 현금 인출 시 주의점도 함께 알아봅니다.서론: 상속세와 상속 추정액 이해하기 상속세를 줄이는 방법 중 하나는 상속 추정액을 이해하고 이를 효율적으로 관리하는 것입니다. 본문1: 상속 추정액 계산 방법 상속 추정액은 피상속인이 상속 이전에 처리한 재산 중 상속인이 받은 부분으로, 특정 조건에 따라 상속세 과세 대상에 포함됩니다. 부동산계산기부동산계산기 DTI DSR LTV 등기수수료 법무사수수료 공인중개사 중개수수료 종합부동산세 재산세 양도소득세 공동명의 임대수익률 대출가능액xn--989a00af8jnslv3dba.com 본문2: 상속 추정액과 상속세 계산 상속 추정액이 과세 대상이 되는 것을 피하..